2016年鋰電池市場在EV大發展的帶動下迅飛猛進。良好的市場前景,讓鋰電行業投資并購呈現出井噴的態勢,據鋰電大數據統計,截至11月14日,鋰電產業鏈兼并購事件近80起,金額超700億元。

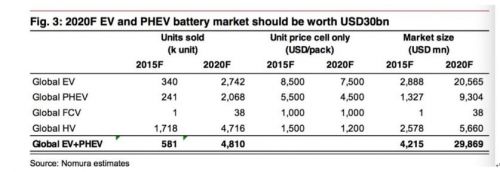

另外,據野村證券預測,到2020財年,全球EV市場總值將達到299億美元!

與此同時,全球EV電池產能在2015財年達到24GW,預測到2020財年將增長到253GW的規模。與此同時,由于電池制造商的全球擴張帶來的規模效益,以及技術迭代更新,到2020財年,EV/PHEV使用的鋰電價格將下降12/18個百分點。

而從政策方面上看,三元鋰電池的趨勢明顯。據媒體報道,2017年的新能源汽車補貼調整政策有望于近期公布。國家新能源汽車政策補貼上開始向能量密度和續航里程傾斜,而就能力密度而言,磷酸鐵鋰電池的能量密度僅有130-150Wh/g;三元電池能量密度超過200Wh/kg,在能量密度方面,三元電池明顯具有較大優勢和提升空間。三元電池的能量密度高,加上循環充放次數和穩定性快速提升,新能源車企在新補貼政策的推動下將會偏重于應用三元電池,三元電池需求將會得到爆發。

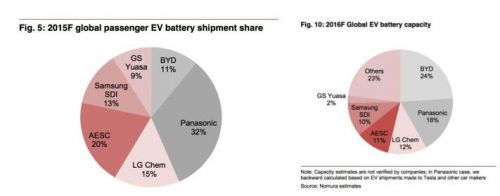

這么大一塊蛋糕由誰來分食呢?在市場整體規模比較大的EV乘用車方面,目前看來,松下的市場份額最大,達到32%;緊隨著是AESC(尼桑和NEC的合資公司),占據全球四分之一的市場;接下來是LG化學,占15%;剩余的主要是三星SDI和BYD,分別占13%和11%。

競爭格局—主要鋰電玩家大盤點

接下來我們正式進入主題,看看鋰電行業各大主要玩家的真正實力如何。松下(32%的全球EV乘用車電池份額)

在特斯拉強勁銷售的支持下,松下大力投資實驗,在電池產品的性能和成本方面不斷進行改進。特斯拉在美國的銷售拿下最大的市場份額,在新能源汽車領域更是取得了偶像級別的領先地位。因為與特斯拉的合作,雙方的聯系更加緊密,這是松下與競爭對手相比擁有最得天獨厚的優勢。2016年8月,松下公開宣布,將向特斯拉旗下的gigafactory(意為10億瓦/吉瓦工廠)公司增資39億美元,這是松下本財年最大手筆的投資。松下旗下的“松下汽車系統公司”,2015財年(實際上于2016年3月結束)營收99.9億美元,增長16%,已經位列全球汽車配件供應商百強。松下在電池化學方面擁有深厚的研發力量和儲備,汽車電池及周邊業務成為松下眾多業務中不多的亮點之一,所以松下決定進一步注入新資金。

但是,松下18650電芯的短板令人擔憂。由于單個電芯蓄電量小,車內需要串聯和并聯的數量大幅度增加,比如一輛頂配的特斯拉Model S將使用大約7000塊松下18650電池,而同等儲電量的大電池只需要幾百塊就夠了,大大提高了安全隱患。此外,松下目前采取的技術路線很難隨著市場需求的改變而靈活的改變,原因很簡單,作為松下的第一大客戶,特斯拉需要松下穩定的、持續供應磷酸鐵鋰18650電芯。

AESC (20%的全球EV乘用車電池份額)

AESC是尼桑和NEC的合資公司。和尼桑的緊密關系有利于AESC,尼桑的Leaf在美國的EV市場銷售占據第二名,緊隨特斯拉之后。而在今年9月份,日產宣布退出與NEC的合資。目前有傳言稱,松下和數家中國企業均在潛在購買人行列中。AESC憑借其三元鋰電池的安全性和高容量優勢,在汽車動力電池領域一直擁有相當的優勢。根據媒體挖出的線索,日前已與收購方接觸的,不僅包括日本的松下,韓國的LG,還包括北汽新能源、寧德新能源CATL等有實力的中國企業。

預估表明,無論花落誰手,AESC都能保持全球EV領域的市場份額占據領先地位。倘若此次AESC被中國企業收入囊中,那對于中國的新能源汽車行業的發展將會有很強的助推作用。不僅在動力電池及材料領域的投資上會獲得良好的回報率,同時,在目前電池技術的發展上也可以實現大跨步,實現國內鋰電池行業的升級換代,以及中日鋰電池的產品多元化。LG化學 (15%的全球EV乘用車電池份額)

LGC已經成長為全球前20名領先的汽車制造商(在中國市場則是排前六名)。而最新來自特斯拉的訂單(作為特斯拉早期產品Roadster的替換電池),證明了LGC電池產品的品質屬于上乘。目前為止,他們的主要客戶是通用、雷諾和現代汽車,而這些品牌在EV領域比較小的市場份額,也許能夠解釋為什么LGC的市場份額也比較小。然而,一旦LGC開始供應奧迪和尼桑,以及LGC在中國的工廠正式投產,將明顯提高LGC的市場地位。作為超過50年歷史的化工企業,同時擁有強大的研發技術力量,LGC在動力電池的前景仍然值得人們期待。Samsung SDI (13%的全球EV乘用車電池份額)三星SDI在2015財年的EV電池銷售中,將近一半的貢獻來自于BMW的訂單。從2016財年開始,在原有的產品系列i3(EV)和i8(EV)以外,SDI將供應為BMW旗艦PHEV系列產品供應電池。另外,SDI的EV電池銷售有20%來自中國的自主車企,比如宇通客車和福田客車。與競爭對手相比,三星SDI在EV電池生意中賺到比較高的利潤。因為在2016年上半年SDI獲得來自樂天化學的訂單,預測SDI在未來會在電池領域加碼投資。而來自三星品牌和集團強力的支持(EV電池是三星集團未來五大增長支柱之一),在動力電池領域三星SDI將成為一名不容忽視的選手。BYD (11%的全球EV乘用車電池份額)

在中國,BYD是最大的EV電池生產者,而在EV乘用車領域也一直保持強勁勢頭。雖然BYD在全球EV乘用車市場份額不高,他們主要的銷售來源于中國市場。一份權威的報告稱,BYD一直采用相對傳統的鋰電正極材料——磷酸鐵,而這幾年競爭對手已經逐漸轉向鎳鈷錳作為正極材料了。鎳鈷錳在成本和安全性上面占優,但是能量密度不高,所以BYD暫時保留使用磷酸鐵。不過,BYD今年在投資者互動平臺已經表示,公司未來的插電式混合動力汽車將嘗試使用三元電池。早在幾年前,BYD就在布局動力三元鋰電池的研發,經過了大量的實驗和論證,此次量產的三元鋰電池已經完全達到了磷酸鐵鋰電池的穩定程度。

全球三元鋰電愈演愈熱,不管領頭的AESC花落誰家,都會改變整個鋰電池市場的格局。

乾元坤和MES系統憑借多年網站建設經驗,從客戶需求角度出發,系統功能完善,界面清晰自然,了解更多相關信息,請點擊乾元坤和MES系統解決方案